はじめに

大学病院で働く友人と食事をした際に、年金を含めた資産運用の話になりました。

原油価格の下落や、コロナウイルスによるサプライチェーンの破綻に伴う、ここ1-2か月の世界的な株価暴落から話が派生したものです。

2020年3月21日現在の段階では、コロナウイルスの流行を完全にコントロールできているとはいえない状況のため、投資において極端な動きをしてしまうと長期的にみて大きな後悔を生む可能性があります。

ただ淡々と粛々と機会分散を働かせた定期的な積み立てをしていくことが、現在の最適解であると考えています。

さて、友人との会話に話を戻します。

資産運用の話を始めた根幹となったのは、2019年6月に金融庁から報告された老後2000万円問題です。

金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理

この報告書の一文のみが取りだたされ、“公的年金だけでは老後の資金が2000万円不足しますよ”という文言が独り歩きしました。一部の議員とメディアの良くないところがでた一例ですね。

文書に書かれている内容は非常に素晴らしいものです。特に37ページから記載されている【付属文書1】高齢社会における資産の形成・管理での心構えは実際に一度は読むべき内容です。

日本赤十字社の年金に関する記事でも記載したのと同様に、報告書の本来の要旨は下記に示すとおりです。

詳しくは過去の記事をご覧ください。

これから生きていく中で、自身で資産を築きあげていかなければならないのは当然のこととして、それよりもまず行うべきことは年金制度に関して理解しておくことが何よりも重要です。

なかなか複雑なため、私も完全に理解できているとはいえませんが。

特に大学法人職員や公務員、私学教職員の方々は平成27年10月から年金制度が大幅に変わっているため、ご自身がどのような年金制度に加入しているか完全に理解できていない方が多いかと思います。

ここでは、大学病院職員さんが適用される年金制度の概要と、その方々が資産形成期に行うべき資産運用について記載しました。

現在の年金や他の税制優遇される制度を理解したうえで、友人を含めたすべての大学職員が最適な資産運用を行うことを願って記事にしました。

※公務員等の年金に関する情報は総務省から提供されている年金払い退職給付についての報告書を参考にしています。

年金制度の概要

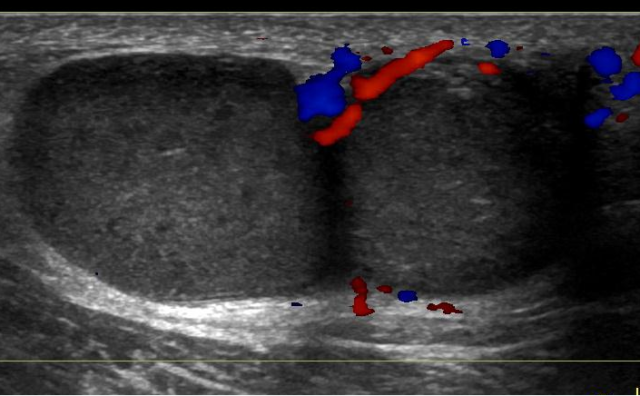

まず本邦の年金制度の概要です。

年金制度は大きく公的年金として私的年金に分かれています。

公的年金とは加入が義務付けられている年金制度、私的年金とは任意で加入する年金制度です。

私的年金は運用主体によって企業年金と個人年金に区別され、それぞれに複数の制度が存在します。

自分が所属している団体や企業がどの制度を採用しているかを理解しておく必要があります。

下の図は厚生労働省に掲載されている年金制度の仕組み図です。

赤地の領域が大学職員の対象部分と考えてよいでしょう。

年金制度は3階建てといわれています。

1階部分は全国民が加入している国民年金です。

2階部分に関しては、平成27年10月以前は公務員とそれに準ずる方々は「共済年金」に加入していましたが、平成27年10月以降は民間サラリーマンと同様に「厚生年金」に加入しています。

3階部分は「年金払い退職給付」と「旧職域部分」、さらには個人型確定拠出年金(iDeCo)、個人年金保険が該当します。

1階部分、2階部分は理解できますが、3階部分が複雑そうですね。

追ってみていきましょう。

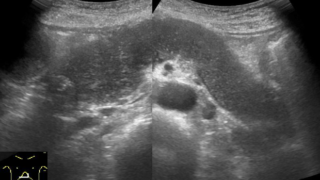

年金払い退職給付と旧職域部分

年金払い退職給付と旧職域部分という制度は、退職給付金について官民均衡を図る観点から導入された制度です。

人事院調査によると、以前の公務員退職金は民間と比較して平均400万円近く高額であったようですが、民間と足並みを揃えるという観点から残念ながら退職手当が引き下げられました。

この引き下げられた退職金の一部を賄うために生まれたのが上にあげた2つの制度になります。

現行の年金払い退職給付は、在職中にゼロから保険料を積み立てていき将来の年金支給時期に給付されるもの、対して旧職域部分は年金払い退職給付で足りない部分を補う制度といえます。

文章ではわかりづらいので図にしました。

つまり旧職能部分は過去に施行されていた制度から新制度へと移管する過渡期を救済する制度といえます。

職能部分と年金払い退職給付の細かな違いに関しては総務省から提供されている年金払い退職給付についての報告書に詳しく記載されているためご覧ください。

非常に大雑把にいうと、確定給付年金のような運営方式から確定拠出年金のような方式に変更されたようなものであるといえます。

確定給付年金と確定拠出年金の違いに関してはこちらを参照ください。

この年金払い退職給付と旧職域部分に関しては拠出側(個人)が拠出額を増額することは困難です。

つまり、大学職員や公務員の方々が老後のための資産運用として行えるのは、個人型確定拠出年金(iDeCo)と個人年金保険となります。

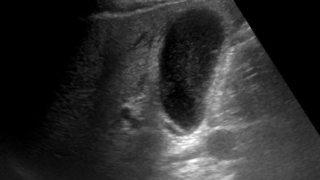

個人型確定拠出年金 DC(Defined Contribution plan)

確定拠出年金とは拠出額(Contribution)が確定(Defined)している年金です。

加入者は毎月一定の掛金を拠出し、優れた金融商品で自ら運用し、60歳以降に年金または一時金で受け取るといった形になります。

この場合、運用者は加入者自身になり、運用方法に依り将来の受給額が変動することになります。

このイデコが優れている点は税制優遇にあります。

※ただし、年金であるため60歳まで引き出すことができないというデメリットもあります。

iDeCo公式サイトにイデコに加入可能か否かを鑑別するサイトがありますのでご確認ください。こちら

少なくとも月額1.2万円、年額14.4万円を拠出可能となります。おおよそ年間3万円程度の税控除が得られますので、現時点で経済的に厳しくない生活環境であれば、行わない手はありません。

口座を開設する金融機関はSBI証券、または楽天証券がよいでしょう。

友人にはネット証券最大手であり、商品が豊富なうえに革新的な制度を次々にアップロードしてくれるSBI証券をおすすめしました。

Tポイントを使えるのも魅力的です。

同時にNISA口座の開設も同じ金融機関で済ませておくことを勧めました。

購入していく商品のに関してはアメリカ、または全世界の株式へ投資するインデックスファンドでよいでしょう。

長期運用であれば、世界の中心に投資するのがベストであると考えます。

個人年金に関してはここでは割愛します。特に加入する必要性を感じられません。

おわりに

大学職員や私学職員の方々が取り組むべき資産運用ということで、特に年金というポイントに絞って記載しました。

年金という観点からはiDeCoを積極的に行いたいところです。

ここでは記載していませんが、運用益が非課税となるつみたてNISAやジュニアNISAなどを用いた資産運用についても検討していくべきですが、このご時世では手が出しにくいところかもしれませんね。

個人的には、投資初心者にとっては、今まさに少しずつ積み立て始める時期だと考えていますが。。。

いずれにしても、現在生活していくうえで生じる余裕資金を、最適な方法で運用していくのを考えることが大事だと思います。

納得する運用方法を用いて、豊かな老後を迎えたいですね。